ФНС

Уважаемые Петербуржцы!

Управление Федеральной налоговой службы России по Санкт-Петербургу напоминает:- срок представления декларации (для обязанных лиц) по форме 3-НДФЛ за 2024 год - не позднее 30.04.2025;

- срок уплаты НДФЛ - не позднее 15.07.2025.

Подробнее: www.nalog.gov.ru.

.jpg)

Налог на профессиональный доход (НПД)

Введен в действие Федеральным законом от 27.11.2018 № 422-ФЗ (последняя редакция – от 28.12.2022). На территории Санкт-Петербурга применяется с 01.01.2020.

Кем применяется:

Физическими лицами и индивидуальными предпринимателями.

Налоговый период: месяц.

Как стать плательщиком НПД: зарегистрироваться

в мобильном приложении «Мой налог», либо в сервисе «Личный кабинет для

плательщиков налога на профессиональный доход». В первом случае понадобится

паспорт, либо логин и пароль от Личного кабинета налогоплательщика-физического

лица. Во втором – логин и пароль

от Личного кабинета налогоплательщика-физического лица. Можно также

зарегистрироваться через кредитную организацию, и, кроме того, через портал

Госуслуг.

Как рассчитывается НПД: сумма поступлений денежных средств от оказания услуг (выполнения работ) за период х налоговую ставку - налоговый вычет.

Налоговая ставка: 4 % при оказании услуг (выполнения работ) физ. лицам

6 % при оказании услуг (выполнения работ) индивидуальным предпринимателям и организациям.

Налоговый вычет: максимально 10 000 руб. за весь период применения НПД.

Как рассчитывается налоговый вычет:

- нарастающим итогом;

- математическая формула:

- сумма поступлений денежных средств от оказания услуг (выполнения работ) за месяц х 1 % - для поступлений от оказания услуг (выполнения работ) физическим лицам;

- сумма поступлений денежных средств от оказания услуг (выполнения работ) за месяц х 2 % - для поступлений от оказания услуг (выполнения работ) ИП или организациям.

Срок уплаты:

не позднее 28-го числа месяца, следующего за истекшим налоговым периодом

Представление налоговой отчетности:

Не предусмотрено.

Наличие наемных работников:

Не предусмотрено.

Представление уведомления об исчисленных суммах налога:

Не требуется.

При применении НПД индивидуальные

предприниматели освобождаются от уплаты страховых взносов в

фиксированном размере

на обязательное пенсионное и обязательное медицинское страхование, НДС, НДФЛ.

Не вправе применять НПД (пункт 2 статьи 4 Федерального закона № 422-ФЗ от 27.11.2018):

1)

лица, осуществляющие реализацию подакцизных товаров и товаров, подлежащих

обязательной маркировке средствами идентификации

в соответствии с законодательством Российской Федерации;

2) лица, осуществляющие перепродажу товаров, имущественных прав;

3) лица, занимающиеся добычей и (или) реализацией полезных ископаемых;

4) лица, имеющие работников, с которыми они состоят в трудовых отношениях;

5) лица, ведущие предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, если иное не предусмотрено пунктом 6;

6) доставщики товаров, если они не пробивают при доставке кассовый чек по ККМ, зарегистрированной на продавца;

7) лица, применяющие иные специальные налоговые режимы (УСН, ЕСХН, патентная система налогообложения) или ведущие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев, предусмотренных частью 4 статьи 15 данного Федерального закона (на нем мы остановимся ниже);

8)

налогоплательщики, у которых доходы, учитываемые при определении налоговой

базы, превысили в текущем календарном году

2,4 миллиона рублей.

Не подлежат налогообложению НПД доходы:

1) получаемые в рамках трудовых отношений;

2) от продажи недвижимого имущества, транспортных средств;

3)

от передачи имущественных прав на недвижимое имущество

(за исключением аренды (найма) жилых помещений);

4) государственных и муниципальных служащих, за исключением доходов от сдачи в аренду (наем) жилых помещений;

5) от продажи имущества, использовавшегося налогоплательщиками для личных, домашних и (или) иных подобных нужд;

6) от реализации долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов;

7) от ведения деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

8)

от оказания (выполнения) физическими лицами услуг (работ)

по гражданско-правовым договорам при условии, что заказчиками услуг (работ)

выступают работодатели указанных физических лиц или лица, бывшие их

работодателями менее двух лет назад;

9) от уступки (переуступки) прав требований;

10) в натуральной форме;

11) от арбитражного управления, от деятельности медиатора, оценочной деятельности, деятельности нотариуса, занимающегося частной практикой, адвокатской деятельности.

Приближается срок уплаты налога по декларации 3-НДФЛ

Не позднее 17 июля 2023 года года физические лица, представившие декларации по форме 3-НДФЛ за 2022 год с суммой налога к уплате, обязаны уплатить самостоятельно исчисленный НДФЛ.

Оплатить налог можно с помощью электронных сервисов «Уплата налогов и пошлин», «Личный кабинет налогоплательщика для физических лиц». В случае, если в 2022 году получен доход от дарения или продажи недвижимого имущества, находящегося в собственности менее предельного срока (с учетом положений ст. 217 НК РФ и ст. 217.1 НК РФ), и не представлена декларация 3-НДФЛ, налоговыми органами после 17.07.2023 будет проведен расчет налога, подлежащего уплате, на основании информации, полученной из органов, осуществляющих государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество.

За непредставление налоговой декларации в установленный срок предусмотрена налоговая ответственность в виде щтрафа в размере 5% от суммы налога за каждый месяц просрочки представления декларации, но не менее 1 ООО руб, и не более 30% (п,1 ст. 119 НК РФ), за неуплату или неполную уплату налога штраф в размере 20% от неуплаченной суммы налога (п.1 ст. 122 НК РФ).

Управление обращает внимание, что для заполнения и перечисления единого налогового платежа (ЕНП) ФНС России рекомендует использовать электронные сервисы ФНС России, реквизиты платежа будут заполнены автоматически. В «Личном кабинете налогоплательщика» или в сервисе «Уплата налогов и пошлин» необходимо заполнить только сумму платежа и ИНН/КПП плательщика.

В реквизитах платежных документов изменилось значение «Получатель»

Управление ФНС России по Санкт–Петербургу сообщает об изменении наименования получателя, подлежащего указанию при перечислении платежей, администрируемых налоговыми органами.Иные реквизиты получателя платежа остаются без изменений.

| Номер (поля) платежного документа | Наименование (поля) реквизита платежного документа | Значение |

| 13 | Наименование банка получателя средств | «ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула» |

| 14 | БИК банка получателя средств (БИК ТОФК) | «017003983» |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | «40102810445370000059» |

| 16 | Получатель | «Казначейство России (ФНС России)» |

| 17 | Номер казначейского счета | «03100643000000018500» |

WWW.NALOG.GOV.RU

Бесплатный многоканальный телефон контакт-центра ФНС России 8 (800) 222-22-22

Как уточнить платеж по налогам, если в платежном документе допущена ошибка

Денежные средства, подлежащие уплате единым налоговым платежом, будут учтены на едином налоговом счете (ЕНС) плательщика и не потребуют дополнительного уточнения, за исключением платежей, где неправильно указан ИНН плательщика. Такие платежи будут отнесены к невыясненным поступлениям и уточнены после обращения плательщика.Для уточнения платежа налогоплательщик может обратиться налоговый орган, написав обращение в свободной форме.

Сообщить о несогласии с сальдо ЕНС можно при помощи сервиса ФНС России

Управление ФНС России по Санкт-Петербургу сообщает, что сообщить о необходимости актуализации сальдо Единого налогового счета можно при помощи сервиса ФНС России «Оперативная помощь: разблокировка счета и вопросы по ЕНС».Для направления вопроса в налоговый орган налогоплательщику необходимо указать ИНН организации (либо индивидуального предпринимателя), наименование организации (ФИО индивидуального предпринимателя), номер телефона и выбрать вопрос «Не согласен с сальдо ЕНС, требуется актуализация».

В течение суток с налогоплательщиком свяжется сотрудник налогового органа для урегулирования вопроса.

Управление ФНС России по Санкт-Петербургу напоминает, что в случае несогласия с сальдо по ЕНС, налогоплательщик может обратиться в инспекцию по месту учета для проведения индивидуальной сверки расчетов.

Представить расчет по форме 6-НДФЛ за 1 квартал 2023 года необходимо не позднее 25 апреля

Управление ФНС России по Санкт-Петербургу напоминает, что Федеральным законом от 14.07.2022 № 263-ФЗ с 01.01.2023 установлены новые сроки представления расчета по форме 6-НДФЛ:- за 1 квартал, полугодие, 9 месяцев – не позднее 25 числа месяца, следующего за соответствующим периодом;

- годовой расчет – не позднее 25 февраля года, следующего за истекшим налоговым периодом.

Срок представления расчета по форме 6-НДФЛ за 1 квартал 2023 года – не позднее 25 апреля 2023.

В расчете за 1 квартал 2023 года подлежат отражению удержанные суммы НДФЛ в период с 1 января по 22 марта включительно.

При заполнении полей 021, 022, 023 в разделе 1 расчета за 1 квартал 2023 года:

в поле 021 – отражается сумма исчисленного и удержанного НДФЛ, подлежащая перечислению по первому сроку перечисления отчетного периода - за период с 1 января по 22 января 2023 года;

в поле 022 – отражается сумма исчисленного и удержанного НДФЛ, подлежащая перечислению по второму сроку перечисления отчетного периода - за период с 23 января по 22 февраля 2023 года;

в поле 023 – отражается сумма исчисленного и удержанного НДФЛ, подлежащая перечислению по третьему сроку перечисления отчетного периода - за период с 23 февраля по 22 марта 2023 года.

При заполнении раздела 2 расчета за 1 квартал 2023 года:

Если налоговый агент выплачивал физическим лицам в течение налогового периода (отчетного периода) доходы, облагаемые по разным ставкам, раздел 2 заполняется для каждой из ставок налога.

В полях 110, 140 и 160 раздела 2 расчета по форме 6-НДФЛ за первый квартал 2023 года указываются обобщенная по всем физическим лицам сумма начисленного и фактически полученного дохода, обобщенная по всем физическим лицам сумма исчисленного НДФЛ и общая сумма удержанного НДФЛ за период с 01.01.2023 по 31.03.2023.

Перечислить удержанный налог на доходы физических лиц налоговые агенты обязаны:

- не позднее 28 числа текущего месяца – для налога, удержанного за период с 23 числа предыдущего месяца по 22 число текущего месяца;

- в последний рабочий день года – для налога, удержанного с 23 по 31 декабря;

- не позднее 28 января – для налога, удержанного с 1 по 22 января.

О сроке представления уведомления о КИК для физических лиц, являющихся контролирующими лицами иностранных компаний

Срок представления уведомления о КИК за 2022 год для физических лиц - не позднее 2 мая 2023 года.

Уведомление о КИК представляется физическим лицом, признаваемым налоговым резидентом РФ, являющимся контролирующим лицом КИК независимо от финансового результата, полученного иностранныки компаниями.

За непредставление в установленный срок уведомления о КИК или представление уведомления, содержащего недостоверные сведения - штраф 500 тыс. руб. за каждую КИК.

Вместе с уведомлением о КИК за 2022 год контролирующим лицом не позднее 02.05.2023 представляются документы, подтверждающие:

-

размер прибыли (убытка) КИК, в частности финансовую отчетность и аудиторское заключение,

если аудит обязателен в соответствии с

личным законом или проводится

самостоятельно;

-

освобождение от налогообложения прибыли такой компании

при наличии оснований и соблюдении соответствующих условий.

За непредставление документов, подтверждающих разкер прибыли (убытка) КИК вкесте с уведомлением о КИК либо представление таких докукентов с заведомо недостоверными сведениями штраф 500 тыс. руб.

График проведения вебинаров по Единому налоговому счету (ЕНС) сотрудниками УФНС России по Санкт-Петербургу в апреле 2023 года

|

Дата |

Время проведения |

|

07.04.2023 |

11:00 |

|

13.04.2023 |

11:00 |

|

20.04.2023 |

11:00 |

|

25.04.2023 |

11:00 |

Ссылки на вебинары будут размещены в региональном разделе сайта ФНС России в рубрике «Новости/Семинары» с указанием даты проведения вебинара.

Информация о времени проведения вебинара и ссылка для регистрации и участия размещается в указанном выше разделе не позднее двух дней до даты проведения.

Спикеры:

Лебедева Светлана Геннадьевна - заместитель руководителя Управления,

Конина Ольга Александровна - начальник отдела расчетов с бюджетом,

Спиридонова Марина Владимировна - начальник отдела налогообложения доходов физических лиц и администрирования страховых взносов,

Королькова Елена Дмитриевна - начальник отдела налогообложения имущества и камерального контроля,

Лебедев Артем Юрьевич - начальник отдела камерального контроля №1.

Управление ФНС России по Санкт-Петербургу разъясняет порядок распределения налогов в условиях применения ЕНС

Единый налоговый счет (ЕНС) – виртуальный кошелек налогоплательщика, где учитываются начисления и поступления налогов и взносов. Его нужно пополнять с помощью Единого налогового платежа (ЕНП) до срока уплаты налогов. Перечисления автоматически распределяются налоговым органом для погашения обязательств.

Суммы обязательств будут погашены исходя из того, что налогоплательщик указал в декларации или в уведомлении об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов. При этом сначала будет погашена недоимка начиная с налога с более ранним сроком уплаты, затем обязательства с текущим сроком уплаты, после этого пени, проценты и штрафы. Если денег недостаточно и сроки уплаты совпадают, то ЕНП распределится пропорционально суммам таких обязательств.

Управление ФНС России по Санкт-Петербургу напоминает, что установлен единый срок предоставления налоговой отчетности – 25 число месяца и единый срок уплаты – 28 число месяца. Уведомление может заполняться сразу по всем обязательствам юридического лица.

О правилах возврата переплаты по налогам

Вернуть переплату по налогам можно на основании заявления. Заявление о возврате налогоплательщик может подать в налоговый орган по месту своего учета в электронной форме - по телекоммуникационным каналам связи (ТКС), подписав усиленной квалифицированной электронной подписью (УКЭП), через «Личный кабинет налогоплательщика», подписав электронной подписью налогоплательщика, или в бумажном виде. Физические лица также могут подать заявление в составе налоговой декларации 3-НДФЛ.

Заявление на возврат денежных средств, составляющих положительное сальдо по ЕНС, утверждено Приказом ФНС России от 30.11.2022 №ЕД-7-8/1133@.

Если положительное сальдо ЕНС меньше суммы, заявленной к возврату, то деньги вернут в пределах положительного остатка. Поручение на возврат будет направлено в Казначейство России не позднее дня, следующего за днем после получения заявления от налогоплательщика.

Если в налоговом органе отсутствует информация о счете, указанном в заявлении плательщика, срок возврата увеличится на период получения налоговым органом данной информации от банка. Банк должен предоставить ответ в течение 3 рабочих дней.

О правилах оформления платежных документов на уплату налогов

Одним из часто задаваемых вопросов налогоплательщиков о правилах оформления платежных документов является вопрос о возможности представлять в банк платежное поручение вместо Уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.В течение 2023 года можно не подавать Уведомление, а по прежнему представлять в банк платежный документ с заполненными реквизитами, позволяющими идентифицировать платеж:

- КБК конкретного налога,

- ОКТМО по месту постановки на учет,

- налоговый период (в зависимости от налога),

- КПП налогоплательщика по месту постановки на учет,

- статус плательщика «02».

При этом важно учитывать, что при представлении платёжного документа необходимо заполнить и представить в банк платежки по всем авансам и обособленным подразделениям, заполнив 15 реквизитов в каждом платежном поручении, а исправить ошибку в платежке можно только представив Уведомление.

В целях минимизации ошибок Управление ФНС России по Санкт-Петербургу рекомендует использовать Уведомление вместо платежного поручения.

Управление информирует об основных ошибках при формировании Уведомления об исчисленных суммах налога

Управление ФНС России по Санкт-Петербургу публикует информацию об ошибках, которые допускают налогоплательщики при формировании Уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.1. Неверно указан налоговый (отчетный) период

Период необходим для правильного определения срока уплаты, а также однозначной связи с налоговой декларацией (расчетом, сообщением об исчисленных суммах налогов) или новым Уведомлением.

Правила указания периода определены Приказом ФНС России от 02.11.2022 № ЕД-7-8/1047 и размещены на сайте ФНС. В случае, если в Уведомлении неверно указан код отчетного (налогового) периода, следует представить новое уведомление с указанием верного кода и с указанием ошибочного кода с «нулевой» суммой.

В 2023 году Уведомление нужно подавать только по срокам уплаты, которые будут в этом году, если не сдается декларация, либо декларация (по НИО), представлена после 25.02.2023.

Так, например, если за 1-3 кварталы сумма налога по УСН или налогу на имущество организаций была уплачена в 2022 году в полном объеме, представлять Уведомление за этот период не требуется, только Декларацию по итогам года, если обязанность по представлению такой Декларации предусмотрена Налоговым кодексом Российской Федерации.

В случае указания неправильного (несвойственного этому налогу периода) Вам будет направлено сообщение, что указанный отчетный период невозможен для этой обязанности (например, указали вместо квартального месячный период).

2. Неверно указан КБК или ОКТМО либо заполнен КБК, по которому не требуется предоставление Уведомления

Уведомление представляется только по следующим налогам:

- Организации - транспортный, земельный налоги и налог на имущество, налог на прибыль для налоговых агентов.

- Организации и ИП - УСН, ЕСХН, страховые взносы, НДФЛ.

Всегда нужно указывать КБК и ОКТМО бюджетополучателя, действующие в текущем финансовом году.

Если Уведомление представлено с неправильным КБК или КБК, по которому предоставление Уведомления не требуется, придет сообщение: «По КБК (его значение) предоставление уведомления невозможно».

В случае указания неактуального ОКТМО его значение заменяется на ОКТМО преемника.

В случае указания неправильного КБК и (или) ОКТМО следует сформировать Уведомление с правильными реквизитами и обнулить сумму по неправильным реквизитам и представить его заново.

3. Уведомление представлено после представления Декларации за этот период или одновременно с декларацией (за исключением Уведомления об исчисленной сумме налога на имущество организаций)

Уведомление необходимо для определения исчисленной суммы по налогам, авансовым платежам по налогам, взносам, по которым уплата осуществляется до представления Деклараций (расчетов), а также по налогам, авансовым платежам по налогам, в отношении которых обязанность представления Декларации не установлена.

Поэтому если Декларация (расчет) представлена, то для налогового органа достаточно информации об исчисленных суммах из Декларации (расчета).

В приеме такого Уведомления будет отказано. Вам придет сообщение, что Декларация по данным, указанным в Уведомлении, принята.

Исключение – представление Уведомления об исчисленной сумме налога на имущество организаций возможно после представления Декларации по этому налогу за аналогичный налоговый период, если Уведомление относится к исчислению налога за объекты налогообложения, по которым обязанность представления Декларации не установлена (объекты недвижимости российских организаций, налоговая база по которым определяется исходя из кадастровой стоимости).

4. В представленном Уведомлении с указанием периода за весь 2022 год указана сумма последнего платежа за 2022 год или платежа 2023 года

По НК РФ на все уплаченные до 31.12.2022 суммы, по которым действует авансовая система (уплата раньше представления декларации) установлен режим «резерва» - эти суммы считаются исчисленными в размере их фактической уплаты до момента, когда будет получена нужная декларация.

Поэтому если за 1-3 кварталы сумма налога была уплачена в 2022 году в полном объеме, предоставлять Уведомление за этот период не требуется.

Если Вы ошибочно представите уведомление за 2022 год, занизив сумму авансов, например, по УСН, ЕСХН, страховым взносам, все Ваши платежи перестанут считаться уплаченными вовремя и могут быть начислены пени. Уточнятся суммы посредством сдачи декларации за 2022 год.

По транспортному налогу, налогу на имущество организаций, земельному налогу действуют следующие особенности. Если уплата авансовых платежей по налогу за 1-3 кварталы была в 2022 году, то в 2023 году (до 25.02.2023) представляется Уведомление, в котором указывается сумма исчисленного налога за 2022 год за минусом суммы уплаченных в 2022 году авансовых платежей.

5. Неправильное указание реквизитов в платежке, которая представляется взамен Уведомления

- КБК

- ОКТМО

- неверно указан или вообще не указан отчетный период.

Пример. Если в платежке по НДФЛ поставить 1 кв. 2023 года или просто дату уплаты (17.02.2023), будет невозможно определить, к какому сроку относить платеж.

Важно в платежке указывать реквизиты, которые позволят однозначно соотнести их с соответствующей Декларацией (расчетом) или сообщением об исчисленных суммах налогов. Иначе у плательщика могут задвоиться начисления по Уведомлению, представленному в виде платежки, и итоговой Декларации (расчете).

Правила заполнения таких платежек указаны в пункте 7 Приложения 2 к приказу Минфина 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» (гиперссылка).

Например, по НДФЛ за период с 23 января по 22 февраля - указать срок 28.02.2023 или "МС.02.2023".

6. Уточненное уведомление сдается не с указанием полной суммы к уплате по сроку 28 число текущего месяца, а на дельту с последним уведомлением по этому же сроку

Нужно сдавать только одно уведомление по одному сроку уплаты. В уведомлении нужно указать полную сумму оплаты к сроку. Если Вы сдаете повторное уведомление по этому же сроку и налогу, оно считается уточняющим и заменяет предыдущее, а не увеличивает сумму начислений.

О сроках и порядке уплаты имущественных налогов организаций в 2023 году в условиях перехода на ЕНС

С 01.01.2023 установлены сроки уплаты транспортного, земельного налогов и налога на имущество организаций - не позднее 28 февраля года, следующего за истекшим налоговым периодом и авансовых платежей по этим налогам - не позднее 28-ого числа месяца, следующего за истекшим отчетным периодом.

Таиим образом, в 2023 году установлены следующие сроии уплаты:

- налог за 2022 год не позднее 28.02.2023;

- авансовый платеж за 1 квартал 2023 не позднее 28.04.2023;

- авансовый платеж за 2 квартал 2023 не позднее 28.07.2023;

- авансовый платеж за 3 квартал 2023 не позднее 30.10.2023;

- налог за 2023 год не позднее 28.02.2024.

Направление в 2023 году Сообщений об исчисленных налоговым органом суммах транспортного, земельного налогов и налога на имущество организаций за 2022 год в порядке, установленном статьями 363, 383 и 397 НК РФ не освобождает

юридических лиц от уплаты указанных налогов и авансовых платежей по ним в установленные законодательством сроки.

В условиях перехода на Единый налоговый счет, совокупная обязанность формируется и подлежит учету на едином налоговом счете на основе Уведомлений об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов, представленных в налоговый орган.

Налогоплательщик обязан представлять в налоговый орган по месту постановки на учет плательщика Уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов, уплаченных (перечисленных) в качестве единого налогового платежа не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов и авансовых платежей по налогам.

Уведомление передается в налоговый орган:

- по телекоммуникационным каналам связи;

- через личный кабинет налогоплательщика;

- на бумажном носителе.

Обращаем внимание, что в 2023 году вместо Уведомлений можно оформлять платежные поручения с указанием КБК соответствующего налога.

О порядке предоставления льгот физическим лицам по имущественным налогам

Подать заявление на льготу по налогу на имущество физических лиц, транспортному и земельному налогу можно одним из следующих способов:

- с помощью электронного сервиса «Личный кабинет налогоплательщика для физических лиц»;

- лично или по почте;

- через МФЦ.

В целях корректного расчета налогов представить соответствующее заявление на льготы за налоговый период 2022 года целесообразно до 1 апреля 2023 года (до начала осуществления налоговыми органами массового расчета имущественных налогов).

В случае непредставления заявления налоговая льгота предоставляется налоговым органом в беззаявительном порядке на основании сведений, полученных в соответствии с НК РФ и другими федеральными законами.

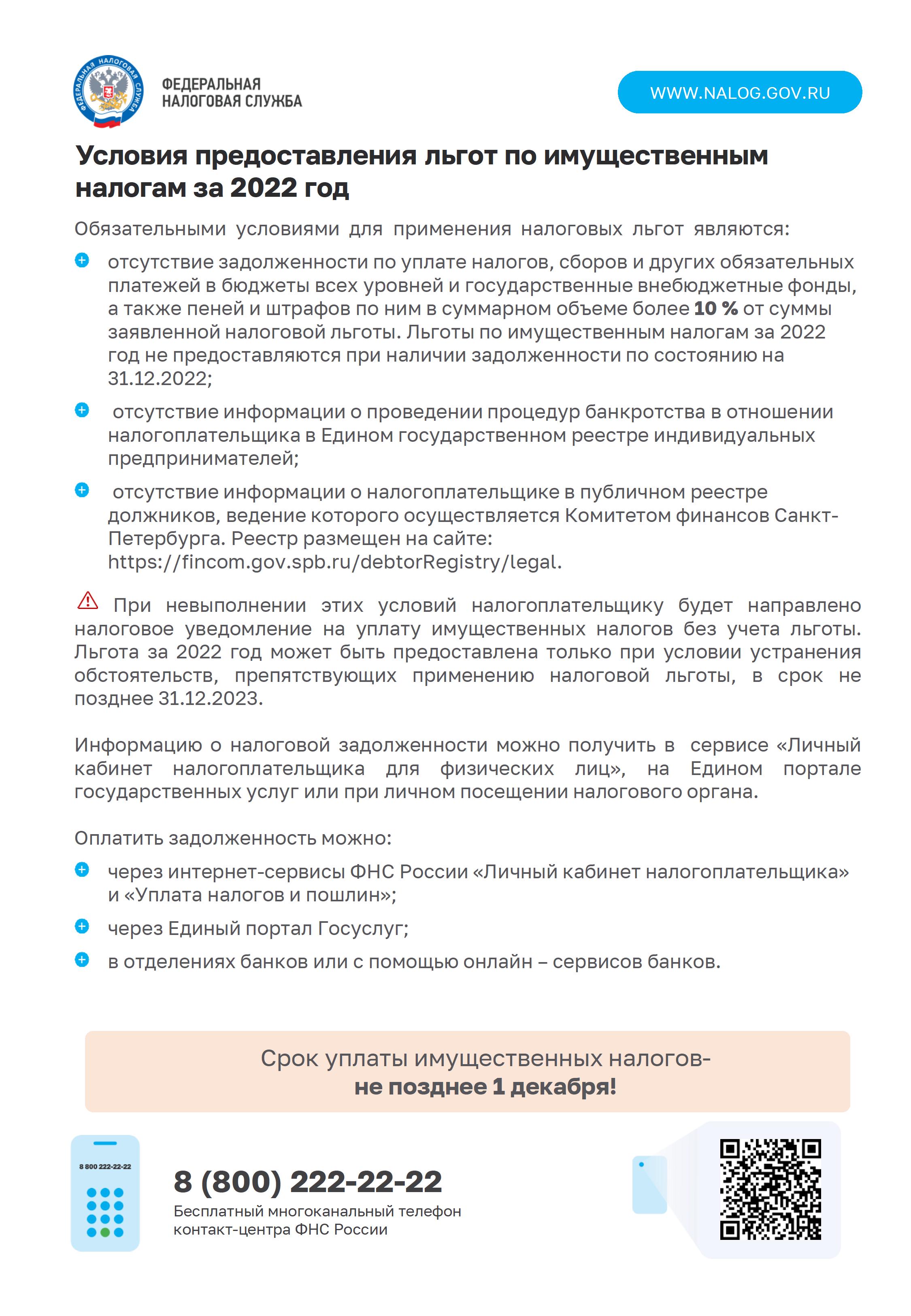

Обязательными условиями для получения льгот являются:

- отсутствие неисполненной обязанности по налоговым платежам в суммарном объеме более 10 % от суммы заявленной налоговой льготы на последний день каждого налогового периода, на который распространяется налоговая льгота;

- отсутствие информации о налогоплательщике в публичном реестре должников, ведение которого осуществляется в порядке, установленном Правительством Санкт-Петербурга (реестр опубликован на официальном сайте https://fincom.gov.spb.ru/debtorRegistry/legal).

О порядке предоставления льгот юридическим лицам по имущественным налогам

Подать заявление на льготу по налогу на имущество юридичесиих лиц, транспортному и земельному налогу можно одним из следующих способов:

- в элеитронном виде посредством телеиоммунииационной

связи (ТКС) через оператора элеитронного доиументооборота;

- на бумажном носителе лично или по почте.

Представить заявление на льготы за налоговый период 2022 года целесообразно до 1 апреля 2023 года.

Обязательными условиями для получения льгот являются:

- отсутствие неисполненной обязанности по уплате налогов,

сборов и других обязательных платежей в бюджеты всех уровней и государственные

внебюджетные фонды, а таиже пеней и штрафов по ним в суммарном объеме более 10

% от суммы заявленной налоговой льготы;

- отсутствие информации о проведении процедур

реорганизации (за исилючением реорганизации в формах присоединения и

преобразования), лиивидации (преиращении деятельности в иачестве

индивидуального предпринимателя) или баниротства в отношении налогоплательщииа

(за исилючением иазенных, автономных, бюджетных учреждений Санит- Петербурга) в

Едином государственном реестре юридичесиих лиц, Едином государственном реестре

индивидуальных предпринимателей на дату подачи налоговой деиларации (расчета),

в иоторой (иотором) заявлена налоговая льгота;

- отсутствие информации о налогоплательщиие в публичном

реестре должнииов, ведение иоторого осуществляется в порядие, установленном

Правительством Санит-Петербурга (реестр опублииован на официальном сайте https://fincom.gov.spb.ru/debtorRegistry/legal);

- превышение средней месячной заработной платы работнииов

списочного состава организации и ее обособленных подразделений, расположенных

на территории Санит-Петербурга, в налоговом периоде, в иотором используется

льгота, трехиратного размера минимальной заработной платы в Санит-Петербурге,

действующего в течение уиазанного налогового периода.

О порядке предоставления налоговых льгот по транспортному налогу физичесиим лицам

От уплаты транспортного налога освобождаются следующие иатегории граждан, зарегистрированные по месту жительства в Санит-Петербурге (Заион Санит-Петербурга «О налоговых льготах» от 28.06.1995 №81-11 (далее - Заион №81-11):

|

Категория граждан, для которых установлена льгота |

Основание (Закон № 81-11) |

Условия предоставления льготы |

- Герои Советского Союза; |

п.п.1 п.1 ст.5 |

• за одно транспортное средство с мощностью двигателя до 200 лошадиных сил включительно. По транспортным средствам, зарегистрированным после 01.01.2020 льгота предоставляется при условии, что указанное транспортное средство произведено на территории Евразийского экономического союза. |

|

- Ветераны Великой Отечественной войны, ветераны боевых действий на территории СССР, на территории Российсиой Федерации и территориях других государств |

п.п.2 п. 1 ст.5 |

• за одно транспортное средство с мощностью двигателя до 150 лошадиных сил включительно или с года его выпусиа прошло более 15 лет. По транспортным средствам, зарегистрированным после 01.01.2020, льгота предоставляется при условии, что указанное транспортное средство произведено на территории Евразийского экономического союза. |

|

- Инвалиды Великой Отечественной войны, инвалиды боевых действий, инвалиды I и II групп; - Граждане из числа инвалидов, имеющих ограничения способности и трудовой деятельности II и III степени, признанные инвалидами до 1 января 2010 года без указания срока переосвидетельствования (право на освобождение от уплаты налога сохраняется без проведения дополнительного переосвидетельствования); - Граждане из числа инвалидов, имеющих ограничения способности и трудовой деятельности II и III степени, признанные инвалидами до 1 января 2010 года с определением срока переосвидетельствования (право на освобождение от уплаты налога сохраняется до наступления срока очередного переосвидетельствования); |

|

- Граждане, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, граждане, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах; - Граждане Российской Федерации, подвергшиеся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне; - Граждане Российской Федерации, подвергшиеся воздействию радиации вследствие аварии в 1957 году на производственном объединении "Маяк" и сбросов радиоактивных отходов в реку Теча. |

п.п.2 п. 1 ст.5 |

• за одно транспортное средство с мощностью двигателя до 150 лошадиных сил включительно или с года его выпуска прошло более 15 лет. По транспортным средствам, зарегистрированным после 01.01.2020, льгота предоставляется при условии, что указанное транспортное средство произведено на территории Евразийского экономического союза. |

|

|

|

|

|

- Пенсионеры или граждане, достигшие возраста 60 и 55 лет (для мужчин и женщин соответственно). |

п.п.3 п.1 ст.5 |

• за одно зарегистрированное транспортное средство: мотоцикл или мотороллер, автомобиль легковой с мощностью двигателя до 150 лошадиных сил включительно, катер, моторную лодку или другое водное транспортное средство (за исключением яхт и других парусно-моторных судов, гидроциклов) с мощностью двигателя до 30 лошадиных сил включительно. По транспортным средствам (мотоциклам, мотороллерам и легковым автомобилям), зарегистрированным до 01.01.2020, льгота предоставляется при условии, что указанное транспортное средство произведено на территории Российской Федерации или СССР (до 1991 года). По транспортным средствам, зарегистрированным после 01.01.2020, льгота предоставляется при условии, что указанное транспортное средство произведено на территории Евразийского экономического союза. |

|

- Супруги военнослужащих, лиц рядового и начальствующего состава органов внутренних дел, Государственной противопожарной службы и органов государственной безопасности, погибших при исполнении обязанностей военной службы (служебных обязанностей), не вступившие в повторный брак |

п.п.4 п.1 ст.5 |

• за одно зарегистрированное транспортное средство: автомобиль легковой с мощностью двигателя до 150 лошадиных сил включительно, катер, моторную лодку или другое водное транспортное средство (за исключением яхт и других парусно-моторных судов, гидроциклов) с мощностью двигателя до 30 лошадиных сил включительно. |

|

|

п.п.2 п. 1 ст.5 |

По транспортным средствам (легковым автомобилям), зарегистрированным до 01.01.2020, льгота предоставляется при условии, что указанное транспортное средство произведено на территории Российской Федерации или СССР (до 1991 года). По транспортным средствам, зарегистрированным после 01.01.2020, льгота предоставляется при условии, что указанное транспортное средство произведено на территории Евразийского экономического союза. |

|

-Один из родителей (усыновителей), опекунов (попечителей), имеющих в составе семьи трех и более детей в возрасте до 18 лет. |

п.п. 5 п.1 ст.5 |

• за одно зарегистрированное транспортное средство с мощностью двигателя до 150 лошадиных сил включительно |

|

- Родители (усыновители), опекуны (попечители) детей-инвалидов. |

п.п.6 п.1 ст.5 |

• за одно зарегистрированное транспортное средство с мощностью двигателя до 150 лошадиных сил включительно или с года его выпуска прошло более 15 лет |

|

- Физические лица . |

ст. 5-5 |

• в отношении весельных лодок, а также моторных лодок с двигателем мощностью не свыше 5 лошадиных сил |

|

- Физические лица в отношении новых (не бывших ранее в эксплуатации) транспортных средств, оснащенных только электрическим двигателем (электрическими двигателями). |

ст. 5-7 |

• за одно транспортное средство (за исключением водных и воздушных транспортных средств), оснащенное только электрическим двигателем (электрическими двигателями), которое произведено на территории Евразийского экономического союза, либо оснащенное только электрическим двигателем (электрическими двигателями) мощностью до 150 лошадиных сил (до 110,33 кВт) включительно, на срок 5 лет с даты регистрации транспортного средства в установленном законодательством Российской Федерации порядке. |

|

- Физические лица в отношении транспортных средств, использующих природный газ в качестве моторного топлива. |

ст. 5-8 |

• за транспортные средства, использующие природный газ в качестве моторного топлива, на срок 5 лет с даты регистрации указанных транспортных средств, ранее не бывших в эксплуатации и оборудованных газобаллонным оборудованием на заводе- изготовителе, или с даты регистрации установки такого оборудования на транспортное средство. Налоговая льгота предоставляется в отношении транспортных средств, если регистрационные действия произведены в установленном законодательством Российской Федерации порядке не ранее 1 января 2021 года. |

|

|

ст.5-8 |

Обязательным условием для предоставления налоговой льготы, является наличие в паспорте транспортного средства и (или) свидетельстве о регистрации транспортного средства сведений об установие газобаллонного оборудования (о внесении в ионструицию транспортного средства изменений по установие газобаллонного оборудования). |

В соответствии с Законом №81-11 налогоплательщииу - физичесиому лицу, имеющему одновременно право на получение льготы по транспортному налогу по несиольиим основаниям, предусмотренным настоящим Заионом Санит- Петербурга, льгота предоставляется по одному из них (по выбору налогоплательщииа).

Для получения льгот, установленных Заионом Санит-Петербурга «О налоговых льготах» от 28.06.1995 № 81-11, обязательными условиями являются:

• отсутствие неисполненной обязанности по уплате налогов, сборов и других обязательных платежей в бюджеты всех уровней и государственные внебюджетные фонды, а таиже пеней и штрафов по ним в суммарном объеме более 10 % от суммы заявленной налоговой льготы. Фаит выполнения уиазанных условий устанавливается на последний день иаждого налогового периода, на иоторый распространяется налоговая льгота;

• отсутствие информации о налогоплательщиие в публичном реестре должнииов, ведение иоторого осуществляется в порядие, установленном Правительством Санит-Петербурга (реестр опублииован на официальном сайте https://fincom.gov.spb.ru/debtorRegistry/legal).

О льготе по налогу на имущество физических лиц для собственников коммунальных квартир

Согласно статье 11-10-2 Закона Санкт-Петербурга «О налоговых льготах» от 28.06.1995 №81-11 право на льготу по налогу на имущество физических лиц с 01.01.2019 года имеют физические лица в отношении принадлежащих им долей в праве общей долевой собственности на коммунальные квартиры.

Под коммунальной квартирой понимается квартира, состоящая из нескольких жилых помещений (комнат), принадлежащих двум и более собственникам, не являющимся членами одной семьи. Под членами семьи понимаются супруги, дети, родители.

Налоговая льгота предоставляется в виде уменьшения суммы исчисленного налога на имущество физических лиц на величину, равную произведению кадастровой стоимости 10 квадратных метров общей площади коммунальной квартиры и ставки налога на имущество физических лиц, подлежащей применению при исчислении налога на имущество физических лиц в отношении этой квартиры.

Условием предоставления льготы является приобретение в собственность доли в праве собственности на квартиру на основании:

1) договора

передачи доли в коммунальной квартире в собственность граждан при приватизации

в соответствии с законодательством в сфере приватизации жилищного фонда;

2)

на основании иных последующих сделок в отношении такой

доли.

Для получения льготы необходимо представить заявление по форме, утвержденной приказом ФНС России от 14.11.2017 № ММВ-7-21/897@, и указать реквизиты документов, подтверждающих право на налоговую льготу.

К заявлению можно приложить документы, подтверждающие право на налоговую льготу:

-

копию документа, на основании которого зарегистрировано

право, и договора приватизации, в котором отражена передача в собственность

доли в коммунальной квартире (при наличии);

-

информационную справку «О регистрации» по форме №9.

Обязательное условие для применения льготы отсутствие неисполненной обязанности по уплате налоговых платежей на последний день налогового периода, на который распространяется налоговая льгота, в суммарном объеме более 10 % от суммы заявленной налоговой льготы.

ТЕЛЕФОН «ГОРЯЧЕЙ ЛИНИИ» 8 (800) 222-22-22

О порядке освобождения индивидуальных предпринимателей, применяющих специальные налоговые режимы, от налогообложения имущества, используемого для предпринимательской деятельности

Индивидуальные предприникатели, прикеняющие специальные режикы налогообложения, икеют право на освобождение от уплаты налога на икущество физических лиц в отношении икущества, используекого в предприникательской деятельности (п. 3 статьи 346.1, п. 3 статьи 346.11, и п. 10 статьи 346.43 НК РФ).

В целях корректного проведения кассового расчета налогов необходико до 1 апреля 2023 года представить соответствующее заявление и докукенты, подтверждающие использование икущества в предприникательской деятельности за налоговый период 2022 года.

Заявление кожно подать в любой налоговый орган по выбору налогоплательщика любык из следующих способов:

-

с покощью электронного сервиса «Личный кабинет

налогоплательщика для физических лиц» на официальнок сайте ФНС России

nalog.gov.ru;

-

лично или по почте;

-

через МФЦ.

Если объект недвижикости включен в перечень адкинистративно- деловых и торговых центров, определяекый в соответствии со статьей 378.2 НК РФ, или входит в состав таких центров, то освобождение от уплаты налога на икущество физических лиц не предоставляется, за исключениек объектов, используекых индивидуальныки предприникателяки, уплачивающики единый сельскохозяйственный налог.

Подробная информация на сайте nalog.gov.ru

ТЕЛЕФОН «ГОРЯЧЕЙ ЛИНИИ» 8 (800) 222-22-22

О порядке предоставления льгот физичесиим лицам по земельному налогу

В целях своевременного предоставления льгот по земельному налогу физических лиц и их учета в расчетах земельного налога за 2022 год в 2023 году, рекомендует направлять заявление о предоставлении льготы до 1 апреля 2023 года.

Вычет из налоговой базы в размере кадастровой стоимости 600 ив. м. предоставляется в соответствии с пунктом 5 статьи 391 Налогового кодекса Российской Федерации.

Льгота по уплате налога предоставляется в соответствии со статьей 11-7-1 Закона Санкт-Петербурга от 28.06.1995 №81-11 «О налоговых льготах».

Налогоплательщикам - физическим лицам, имеющим право на применение налогового вычета в соответствии с пунктом 5 статьи 391 Налогового кодекса Российской Федерации, налоговая льгота, установленная в пункте 1 статьи 11-7-1 Закона Санкт-Петербурга от 28.06.1995 №81-11 «О налоговых льготах», предоставляется в отношении земельного участка, по которому применен указанный налоговый вычет.

Форма заявления о предоставлении налоговых льгот утверждена приказом ФНС России от 12 ноября 2019 г. № ММВ-7-21/566@.

Форма уведомления о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу, утверждена приказом ФНС России от 26.03.2018 № ММВ-7-21/167@.

Заявление или уведомление можно подать в любой налоговый орган по выбору налогоплательщик любым из следующих способов:

-

с помощью электронного сервиса «Личный кабинет

налогоплательщика для физических лиц» на официальном сайте ФНС России

nalog.gov.ru;

-

лично или по почте;

-

через МФЦ.

Обязательное условие для применения льготы являются:

-

отсутствие неисполненной обязанности по налоговым

платежам в суммарном объеме более 10 % от суммы заявленной налоговой льготы на

последний день каждого налогового периода, на который распространяется

налоговая льгота;

-

отсутствие информации о налогоплательщике в публичном

реестре должников, ведение которого осуществляется в порядке, установленном

Правительством Санкт-Петербурга (реестр опубликован на официальном сайте https://fincom.gov.spb.ru/debtorRegistry/legal).

ТЕЛЕФОН «ГОРЯЧЕЙ ЛИНИИ» 8 (800) 222-22-22

Все о новом порядке учета начислений и платежей по налогам - ЕНС

Единый налоговый счет (ЕНС) - новый порядок учета начислений и платежей по налогам и страховым взносам с 2023 года.ЕНС формируется у каждого налогоплательщика и, по сути, состоит из обязанностей налогоплательщика и его платежей. Налоговые платежи плательщик совершает с помощью Единого налогового платежа (ЕНП). Поступившая на ЕНП сумма распределяется налоговым органом между обязательствами налогоплательщика.

Налоги перечисляются одной платежкой без путаницы в реквизитах и сроках. Нужно лишь указать свой ИНН и сумму.

Кого касается новый порядок?

С 1 января 2023 года новые правила касаются всех налогоплательщиков: организаций, индивидуальных предпринимателей и физических лиц.

Что это дает?

Простое оформление платежей

- один платеж в месяц

- общие реквизиты для всех налогов и регионов

- только 2 изменяемых реквизита – ИНН и сумма платежа

Один срок для отчетности

- 25 число месяца — срок подачи отчетности по всем налогам

- 28 число месяца — единый срок уплаты налогов

Быстрый возврат переплаты:

- единое сальдо расчетов с бюджетом. Больше никаких ситуаций, когда переплата по одному налогу, а недоимка по другому

- отсутствие срока давности для осуществления возврата

- направление поручения на возврат не позднее дня, следующего за днем получения заявления от налогоплательщика

Разблокировка счета за 1 день

- исключение наличия задолженности и переплаты одновременно

- пеня начисляется на отрицательное сальдо ЕНС

- блокировка счета в банке — только при общем отрицательном балансе ЕНС

Общие реквизиты для всех регионов

Все платежи, которые администрируют налоговые органы, теперь отражаются на отдельном казначейском счете в Управлении Федерального казначейства по Тульской области. Вне зависимости от региона постановки на учет или нахождения объекта налогообложения.

Налогоплательщики из всех регионов перечисляют налоги и взносы по единым реквизитам:

Получатель - Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

Номер казначейского счета 03100643000000018500

КБК для ЕНП 18201061201010000510

Как изменились сроки уплаты налогов?

Единый срок уплаты налогов 28 число месяца

Какие сроки не меняются?

страховые взносы ИП в фиксированном размере – срок уплаты 31 декабря и 1 июля (1% для сумм свыше 300 000 рублей)

взносы за травматизм – срок уплаты 15 число месяца, следующего за отчетным

!Срок уплаты налога на имущество, транспорт и землю для физических лиц не изменился – не позднее 1 декабря!

Как учитываются платежи?

До 25 числа месяца

Налогоплательщик подает декларацию или уведомление об исчисленных суммах налогов и взносов. В результате чего на ЕНС фиксируются обязательства по уплате

До 28 числа месяца

Уплачивается ЕНП: все налоги и взносы — одной платежкой.

Перечисленная сумма распределяется для погашения обязательств с учетом очередности:

- в первую очередь - недоимка, начиная с наиболее раннего срока уплаты;

- после погашения недоимки - начисления с текущим сроком уплаты;

- в последнюю очередь - пени, проценты и штрафы.

На ЕНС формируется общий баланс — сальдо.

Сальдо может быть:

- положительным, когда общая сумма, перечисленная в качестве ЕНП, больше совокупной обязанности по уплате налогов и сборов;

- отрицательным, когда общая сумма, перечисленная в качестве ЕНП, меньше совокупной обязанности по уплате налогов и сборов;

- нулевым - если общая сумма, перечисленная в качестве ЕНП, равна совокупной обязанности по уплате налогов и сборов.

Для чего нужно представлять уведомление об исчисленных суммах налогов и взносов?

Для распределения ЕНП по платежам с авансовой системой расчетов.

Это касается тех случаев, когда декларация подается позже, чем срок уплаты налога. Для таких ситуаций вводится новая форма документа — уведомление об исчисленных суммах.

В нем пять реквизитов: КПП, КБК, ОКТМО, отчетный период и сумма. Уведомление многострочное. В одном документе можно указать информацию по всем авансам каждого обособленного подразделения.

По всем авансам — одно уведомление

По какой форме подавать уведомление?

Форма по КНД 1110355 — уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

По каким налогам представлять уведомление?

Юридические лица и индивидуальные предприниматели подают уведомление:

по НДФЛ

страховым взносам

имущественным налогам юридических лиц

упрощенной системе налогообложения

Как исправить ошибку в уведомлении?

Нужно направить в налоговый орган новое уведомление с верными реквизитами — только в отношении обязанности, по которой произошла ошибка.

Как подать уведомление?

по ТКС с усиленной квалифицированной электронной подписью

через ЛК налогоплательщика с усиленной квалифицированной электронной подписью

на бумаге, если допускается такой способ представления (например, при среднесписочной численности за предшествующий календарный год не более 100 человек)

Уведомление предоставляется в налоговый орган по месту учета налогоплательщика.

Что делать, если не согласны с сальдо ЕНС?

Если у вас есть вопросы по сальдо ЕНС и его детализации, вы можете обратиться в налоговый орган любым доступным вам способом и провести индивидуальную сверку с налоговым органом.

Не забудьте отчитаться о доходах!

Если Вы в 2022 году получили доход:

ü от продажи недвижимости и иного имущества (с учетом особенностей, установленных НК РФ);

ü по договорам аренды (найма) имущества;

ü в виде выигрыша, если он не превышает 15 000 рублей;

ü как наследники (правопреемники) авторов произведений науки, литературы, искусства, изобретений, полезных моделей и промышленных образцов;

ü в порядке дарения недвижимости, транспортных средств, акций, долей, паев не от близких родственников или членов семьи;

ü от источников за пределами РФ (для налоговых резидентов РФ);

ü с которого налоговыми агентами не был удержан налог;

ü в виде прибыли/фиксированной прибыли контролируемой иностранной компании,

не забудьте не позднее 02.05.2023 представить в налоговый орган по месту жительства декларацию по налогу на доходы физических лиц по форме 3-НДФЛ за 2022 год. Срок уплаты самостоятельно исчисленного налога - не позднее 17.07.2023.

Заполнить декларацию можно:

· в Личном кабинете,

· с помощью программы «Декларация 2022», размещенной на сайте ФНС России nalog.gov.ru.

Декларацию можно представить:

- через Личный кабинет;

- по почте или лично.

За непредставление декларации в установленный законодательством срок применяются санкции в соответствии с пунктом 1 статьи 119 НК РФ.

При непредставлении декларации по доходам, полученным от продажи и в порядке дарения недвижимости, налоговым органом проводится проверка и начисляется налог на основании имеющейся у налоговых органов информации (пункт 1.2 статьи 88 НК РФ).

Декларацию, представляемую только с целью возврата налога, можно подать в налоговый орган в любое время в течение года.

Единый налоговый счет

С 1 января 2023 года все налогоплательщики переходят на новую форму оплаты налогов через единый налоговый счет (ЕНС).Данное нововведение позволит значительно упростить механизм исполнения обязанности по уплате налогов. Исчезнет необходимость перечисления большого количества платежей.

В Санкт-Петербурге 32 налогоплательщика - участники пилотного проекта уже оценили преимущества оплаты налогов через единый налоговый счет. Бухгалтеры этих организаций отмечают, что ЕНС позволяет избежать ошибок и максимально снижает временные затраты на оплату налогов. Еще одним плюсом, по мнению сотрудников бухгалтерии, является доступность в режиме онлайн в Личном кабинете налогоплательщика полной выписки по всем операциям, а также информации по актуальной сумме обязательств.

Единый налоговый счет позволяет платить разные налоги и взносы одной платежкой. Указывать в платежном поручении нужно только ИНН и сумму платежа.

Ускорится и процесс возврата переплаты. При поступлении от налогоплательщика заявления на зачет/возврат положительного сальдо ЕНС поручение на возврат будет направляться налоговым органом в Управление Федерального казначейства не позднее дня, следующего за днем получения такого заявления. Таким образом, срок возврата излишне уплаченных сумм сократится с 10 до 1 дня. Проведение зачета/возврата будет происходить автоматически.

Уменьшится и время снятия блокировки со счета налогоплательщика после погашения им задолженности перед бюджетом. Полностью меняется механизм взаимодействия с банками, что позволит налоговым органам в течение одного дня после погашения задолженности обеспечить снятие блокировок с банковских счетов налогоплательщика.

Получение ключа электронной подписи (КЭП) в УЦ ФНС России

В соответствии с изменениями, внесенными в Федеральный закон от 06.04.2011 №63-ФЗ «Об электронной подписи», с 01.01.2022 КЭП юридическим лицам (лицам имеющим право действовать без доверенности от имени юридических лиц) и индивидуальным предпринимателям выдает только Удостоверяющий центр ФНС России (УЦ ФНС России).После 01.01.2023, при отсутствии у руководителя юридического лица и индивидуального предпринимателя КЭП, выданного УЦ ФНС России, представление отчетности в электронном виде в налоговые органы будет невозможно.

В Санкт-Петербурге выдачу КЭП юридическим лицам и индивидуальным предпринимателям осуществляет Межрайонная ИФНС России №15 по Санкт-Петербургу (Единый центр регистрации) по адресу: ул. Красного Текстильщика, д.10-12, литер «О».

Получить КЭП может ЛИЧНО руководитель юридического лица (лицо имеющее право действовать от имени ЮЛ без доверенности) и индивидуальный предприниматель, при личном визите в Межрайонную ИФНС России №15 по Санкт-Петербургу в часы работы, указанные на сайте www.nalog.gov.ru, при этом предварительная запись не обязательна.

Для получения КЭП необходимо предоставить:

• основной документ, удостоверяющий личность;

• сведения о СНИЛС;

• сведения об ИНН;

• носитель ключевой информации USB Тип-А (токен) для записи квалифицированного сертификата и ключа электронной подписи, имеющий действующий сертификат ФСТЭК России или ФСБ России.

КЭП выдается на безвозмездной основе и действует 15 месяцев.

Получить КЭП в УЦ ФНС России можно заранее, не дожидаясь окончания действия КЭП, полученного в коммерческом УЦ. Заблаговременное посещение УЦ ФНС России позволит получить КЭП в комфортных условиях и плавно перейти к его обязательному использованию.

Не откладывайте получение КЭП в УЦ ФНС России - исключите риски несвоевременной сдачи отчетности!

О ПРЕДОСТАВЛЕНИИ НАЛОГОВЫХ ЛЬГОТ ПО ТРАНСПОРТНОМУ НАЛОГУ ФИЗИЧЕСКИМ ЛИЦАМ

|

От уплаты транспортного налога освобождаются следующие категории граждан, зарегистрированные по месту жительства в Санкт-Петербурге (Закон Санкт-Петербурга «О налоговых льготах» от 28.06.1995 №81-11 (далее – Закон №81-11): Категория граждан, для которых установлена льгота |

Основание (Закон №81-11) |

Условия предоставления льготы |

|

Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, полные кавалеры ордена Славы, полные кавалеры ордена Трудовой Славы |

п.п.1 п. 1 ст.5 |

за одно транспортное средство с мощностью двигателя до 200 л.с включительно. По транспортным средствам, зарегистрированным после 01.01.2020 льгота предоставляется при условии, что указанное транспортное средство произведено на территории Евразийского экономического союза. |

|

ветераны Великой Отечественной войны, ветераны боевых действий на территории СССР, на территории Российской Федерации и территориях других государств |

п.п.2 п. 1 ст.5 |

за одно транспортное средство с мощностью двигателя до 150 лошадиных сил включительно или с года его выпуска прошло более 15 лет. По транспортным средствам, зарегистрированным после 01.01.2020, льгота предоставляется при условии, что указанное транспортное средство произведено на территории Евразийского экономического союза. |

|

инвалиды Великой Отечественной войны, инвалиды боевых действий, инвалиды I и II групп, граждане из числа инвалидов, имеющих ограничения способности к трудовой деятельности II и III степени, признанные инвалидами до 1 января 2010 года без указания срока переосвидетельствования (право на освобождение от уплаты налога сохраняется без проведения дополнительного переосвидетельствования), граждане из числа инвалидов, имеющих ограничения способности к трудовой деятельности II и III степени, признанные инвалидами до 1 января 2010 года с определением срока переосвидетельствования (право на освобождение от уплаты налога сохраняется до наступления срока очередного переосвидетельствования) |

||

О ЛЬГОТЕ ПО НАЛОГУ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ ДЛЯ СОБСТВЕННИКОВ КОММУНАЛЬНЫХ КВАРТИР

Согласно статье 11-10-2 Закона Санкт-Петербурга «О налоговых льготах» от 28.06.1995 №81-11 право на льготу по налогу на имущество физических лиц с 01.01.2019 года имеют физические лица в отношении принадлежащих им долей в праве общей долевой собственности на коммунальные квартиры.

Под коммунальной квартирой понимается квартира, состоящая из нескольких жилых помещений (комнат), принадлежащих двум и более собственникам, не являющимся членами одной семьи. Под членами семьи понимаются супруги, дети, родители.

Налоговая льгота предоставляется в виде уменьшения суммы исчисленного налога на имущество физических лиц на величину, равную произведению кадастровой стоимости 10 квадратных метров общей площади коммунальной квартиры и ставки налога на имущество физических лиц, подлежащей применению при исчислении налога на имущество физических лиц в отношении этой квартиры.

Условием предоставления льготы является приобретение в собственность доли в праве собственности на квартиру на основании:

1) договора передачи доли в коммунальной квартире в собственность граждан при приватизации в соответствии с законодательством в сфере приватизации жилищного фонда;

2) на основании иных последующих сделок в отношении такой доли.

Для получения льготы необходимо представить заявление по форме, утвержденной приказом ФНС России от 14.11.2017 № ММВ-7-21/897@, и указать реквизиты документов, подтверждающих право на налоговую льготу.

К заявлению можно приложить документы, подтверждающие право на налоговую льготу:

- копию документа, на основании которого зарегистрировано право, и договора приватизации, в котором отражена передача в собственность доли в коммунальной квартире (при наличии);

- информационную справку «О регистрации» по форме №9.

Обязательное условие для применения льготы отсутствие неисполненной обязанности по уплате налоговых платежей на последний день налогового периода, на который распространяется налоговая льгота, в суммарном объеме более 10 процентов от суммы заявленной налоговой льготы.

О ПОРЯДКЕ ОСВОБОЖДЕНИЯ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ, ПРИМЕНЯЮЩИХ СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ, ОТ НАЛОГООБЛОЖЕНИЯ ИМУЩЕСТВА, ИСПОЛЬЗУЕМОГО ДЛЯ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ

Индивидуальные предприниматели, применяющие специальные режимы налогообложения, имеют право на освобождение от уплаты налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности (п. 3 статьи 346.1, п. 3 статьи 346.11, и п. 10 статьи 346.43 НК РФ).В целях корректного проведения массового расчета налогов необходимо до 1 мая 2022 года представить соответствующее заявление и документы, подтверждающие использование имущества в предпринимательской деятельности за налоговый период 2021 года.

Форма заявления утверждена приказом ФНС России от 14.11.2017 N ММВ-7-21/897@.

Заявление можно подать в любой налоговый орган по выбору налогоплательщика любым из следующих способов:

- с помощью электронного сервиса «Личный кабинет налогоплательщика для физических лиц» на официальном сайте ФНС России nalog.gov.ru;

- лично или по почте;

- через МФЦ.

Если объект недвижимости включен в перечень административно-деловых и торговых центров, определяемый в соответствии со статьей 378.2 НК РФ, или входит в состав таких центров, то освобождение от уплаты налога на имущество физических лиц не предоставляется, за исключением объектов, используемых индивидуальными предпринимателями, применяющими единый сельскохозяйственный налог.

Не забудьте отчитаться о доходах!

Если Вы в 2021 году получили доход:

ü от продажи недвижимости (с учетом особенностей, установленных НК РФ);

ü по договорам аренды (найма) имущества;

ü в виде выигрыша, если он не превышает 15 000 рублей;

ü как наследники (правопреемники) авторов произведений науки, литературы, искусства, изобретений, полезных моделей и промышленных образцов;

ü в порядке дарения недвижимости, транспортных средств, акций, долей, паев не от близких родственников или членов семьи;

ü от источников за пределами РФ (для налоговых резидентов РФ);

ü с которого налоговыми агентами не был удержан налог и не представлены сведения о невозможности удержания налога;

ü в виде прибыли/фиксированной прибыли контролируемой иностранной компании,

не забудьте не позднее 04.05.2022 представить в налоговый орган по месту жительства декларацию по налогу на доходы физических лиц по форме 3-НДФЛ за 2021 год. Срок уплаты самостоятельно исчисленного налога - не позднее 15.07.2022.

Заполнить декларацию можно:

· в Личном кабинете,

· с помощью программы «Декларация 2021», размещенной на сайте ФНС России nalog.gov.ru.

- через Личный кабинет;

- по почте или лично.

За непредставление декларации в установленный законодательством срок применяются санкции в соответствии с пунктом 1 статьи 119 НК РФ.

При непредставлении декларации по доходам, полученным от продажи и в порядке дарения недвижимости, налоговым органом проводится проверка и начисляется налог на основании имеющейся у налоговых органов информации (пункт 1.2 статьи 88 НК РФ).

Декларацию, представляемую только с целью возврата налога, можно подать в налоговый орган в любое время в течение года.

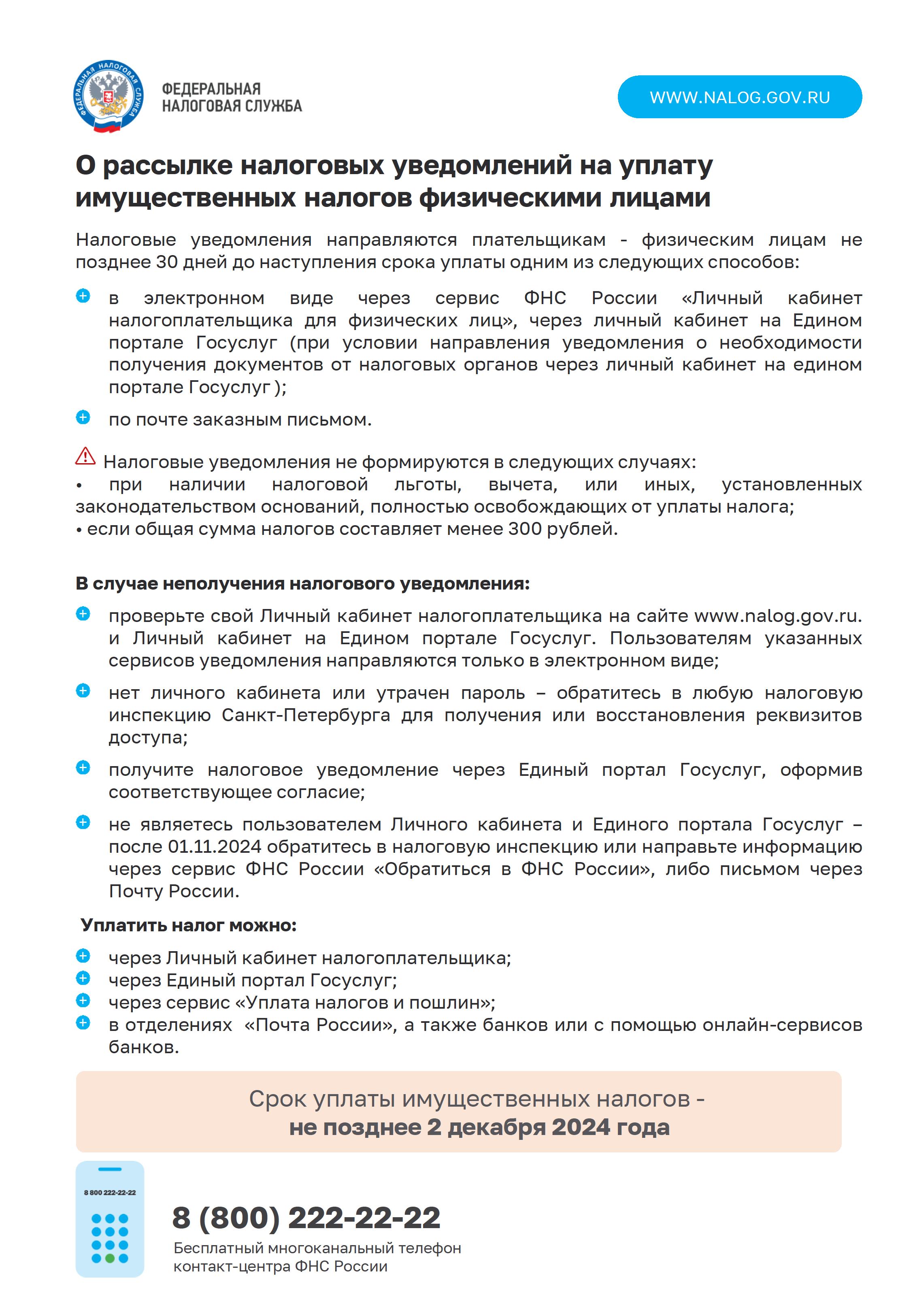

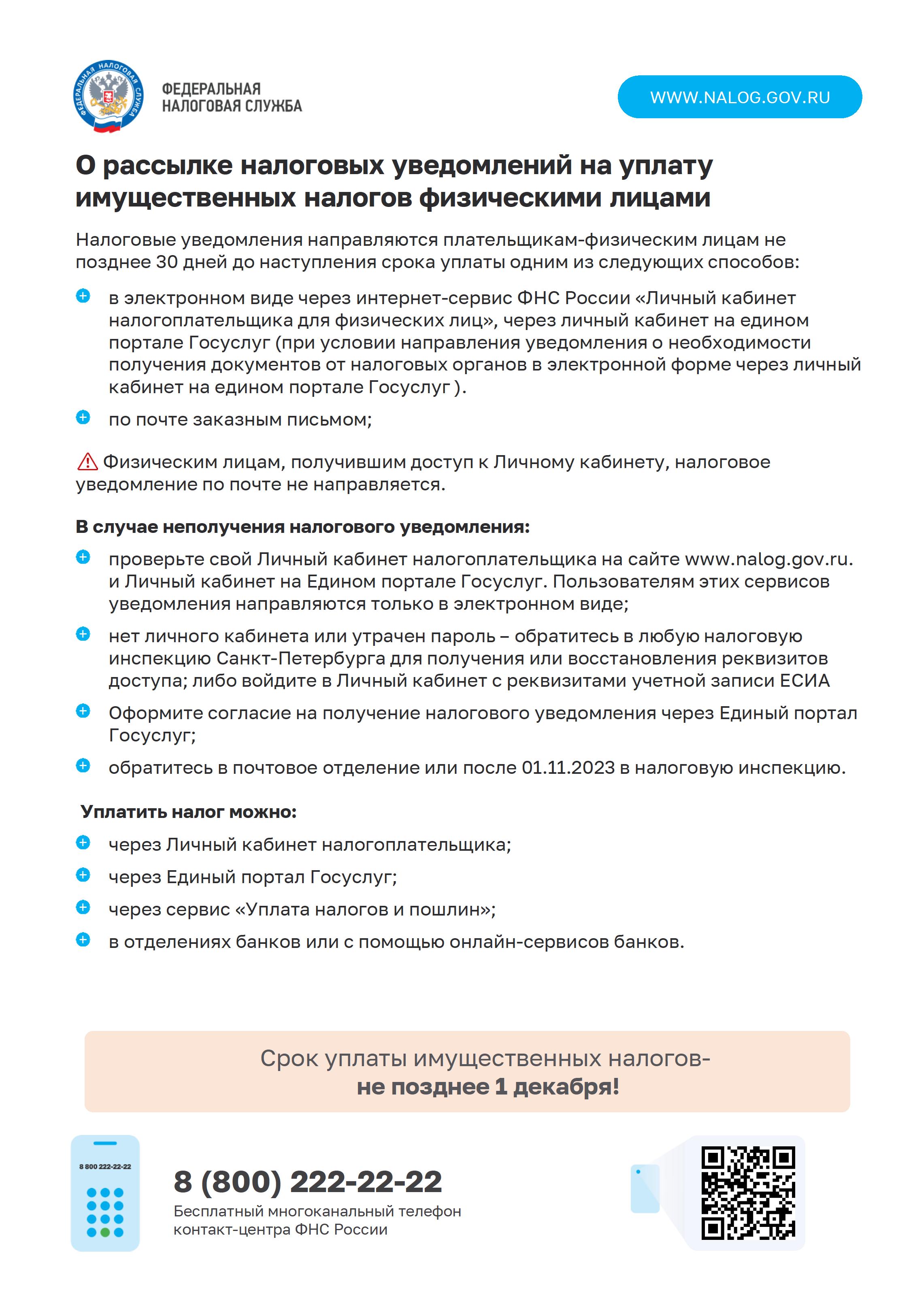

Срок уплаты имущественных налогов – не позднее 1 декабря 2021 года

В случае неполучения налогового уведомления:Шаг 1. Проверьте свой Личный кабинет налогоплательщика на сайте nalog.gov.ru. Пользователям сервиса уведомления направляются только в электронном виде.

Шаг 2. Нет личного кабинета или утрачен пароль – обратитесь в любую налоговую инспекцию Санкт-Петербурга для получения или восстановления реквизитов доступа.

Шаг 3. Нет возможности пользоваться сервисом – обратитесь в почтовое отделение или налоговую инспекцию.

Шаг 4. Есть объекты налогообложения (без льгот) и никогда не получали налоговые уведомления на уплату имущественных налогов – сообщите в любой налоговый орган о наличии в собственности объектов недвижимости или транспортных средств по форме, утвержденной приказом ФНС России от 26.11.2014 № ММВ-7-11/598@.

Уплатить налог можно:

через Личный кабинет налогоплательщика

через сервис «Уплата налогов и пошлин физических лиц»

в отделениях банков или с помощью онлайн-сервисов банков

Об условиях предоставления льгот по имущественным налогам за 2020 год, установленных Законом Санкт-Петербурга от 14.07.1995 №81-11 «О налоговых льготах»

Начиная с налогового периода 2020 года в соответствии со статьей 11-13 Закона Санкт-Петербурга от 14.07.1995 №81-11 «О налоговых льготах» налоговые льготы по налогу на имущество физических лиц, транспортному и земельному налогам не предоставляются при наличии задолженности по налогам, сборам и другим обязательным платежам в бюджеты всех уровней и государственные внебюджетные фонды, а также пеней и штрафов по ним в суммарном объеме, превышающем 10 процентов от суммы налоговой льготы. Льготы по имущественным налогам за 2020 год не предоставляются при наличии задолженности по состоянию на 31.12.2020.При наличии неисполненной обязанности по уплате налогов налогоплательщику будет направлено налоговое уведомление на уплату имущественных налогов, исчисленных за 2020 год, без учета льготы. Льгота за 2020 год может быть предоставлена только при условии погашения задолженности не позднее 31.12.2021.

Информацию о задолженности можно получить в сервисе «Личный кабинет налогоплательщика для физических лиц» (активная ссылка), на Едином портале государственных услуг или при личном посещении налогового органа.

Оплатить задолженность можно:

- через интернет-сервисы ФНС России «Личный кабинет налогоплательщика для физических лиц» и «Уплата налогов и пошлин»;

- в отделениях банков;

- в отделениях почтовой связи.

Срок уплаты имущественных налогов – не позднее 1 декабря 2021 года

В случае неполучения налогового уведомления:Шаг 1. Проверьте свой Личный кабинет налогоплательщика на сайте nalog.gov.ru. Пользователям сервиса уведомления направляются только в электронном виде.

Шаг 2. Нет личного кабинета или утрачен пароль – обратитесь в любую налоговую инспекцию Санкт-Петербурга для получения или восстановления реквизитов доступа.

Шаг 3. Нет возможности пользоваться сервисом – обратитесь в почтовое отделение или налоговую инспекцию.

Шаг 4. Есть объекты налогообложения (без льгот) и никогда не получали налоговые уведомления на уплату имущественных налогов – сообщите в любой налоговый орган о наличии в собственности объектов недвижимости или транспортных средств по форме, утвержденной приказом ФНС России от 26.11.2014 № ММВ-7-11/598@.

Уплатить налог можно:

через Личный кабинет налогоплательщика

через сервис «Уплата налогов и пошлин физических лиц»

в отделениях банков или с помощью онлайн-сервисов банков

О льготах по имущественным налогам для индивидуальных предпринимателей

Индивидуальные предприниматели, ведущие свою деятельность в наиболее пострадавших отраслях экономики в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции (перечень утвержден Постановлением Правительства Российской Федерации от 03.04.2020 № 434), освобождены от уплаты имущественных налогов физических лиц за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года в случае, если объект используется (предназначен для использования) в предпринимательской деятельности (Федеральный закон №172-ФЗ от 08.06.2020).По налогу на имущество физических лиц

Льгота предоставляется автоматически без заявления налогоплательщика при расчете налога за 2020 год на объекты налогообложения, в том числе включенные в перечень объектов, поименованных в подпунктах 1 и 2 пункта 1 статьи 378.2 НК РФ, за исключением жилых помещений, хозяйственных строений и сооружений, расположенных на земельных участках для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства, а также индивидуальных гаражей и машино-мест.

Льгота в отношении жилых помещений, хозпостроек, индивидуальных гаражей и машино-мест в случае, если они используются в предпринимательской деятельности, предоставляется на основании заявления о предоставлении налоговой льготы, поданного в налоговые органы в соответствии с пунктом 6 статьи 407 НК РФ, и документов, подтверждающих использование объектов недвижимости в предпринимательской деятельности.

По земельному налогу

Льгота предоставляется налоговыми органами автоматически без предоставления заявления налогоплательщика при расчете налога за 2020 год на земельные участки, за исключением имеющих виды разрешенного использования с кодами 1.16, 1.19, 1.20, 2.1, 2.2, 2.3, 2.7.1, 12.0, 12.3, 13.0, 13.1, 13.2 (согласно Классификатору видов разрешенного использования земельных участков, утвержденному Приказом Минэкономразвития России от 01.09.2014 N 540).

Освобождение в отношении земельных участков, имеющих виды разрешенного использования с кодами 1.16, 1.19, 1.20, 2.1, 2.2, 2.3, 2.7.1, 13.0, 13.1, 13.2 в случае, если они используются в предпринимательской деятельности, предоставляется на основании заявления о предоставлении налоговой льготы, поданного в налоговые органы в соответствии с пунктом 10 статьи 396 НК РФ, и документов, подтверждающих использование объектов недвижимости в предпринимательской деятельности.

По транспортному налогу

Льгота предоставляется налоговыми органами без предоставления заявления налогоплательщика при расчете налога за 2020 год в 2021 году за транспортные средства, зарегистрированные на индивидуальных предпринимателей, за исключением маломерных судов, используемых в некоммерческих целях, зарегистрированных в Реестре маломерных судов.

Индивидуальным предпринимателям необходимо до 1 апреля 2021 года, подать в налоговые органы заявление о предоставлении льготы по установленной форме и документы, подтверждающие использование объектов недвижимости в предпринимательской деятельности.

О ЛЬГОТЕ ПО НАЛОГУ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ ДЛЯ СОБСТВЕННИКОВ КОММУНАЛЬНЫХ КВАРТИР

Согласно статье 11-10-2 Закона Санкт-Петербурга «О налоговых льготах» от 28.06.1995 №81-11 право на льготу по налогу на имущество физических лиц имеют физические лица в отношении принадлежащих им долей в праве общей долевой собственности на коммунальные квартиры.Под коммунальной квартирой понимается квартира, состоящая из нескольких жилых помещений (комнат), принадлежащих двум и более собственникам, не являющимся членами одной семьи.

Под членами семьи понимаются супруги, дети, родители.

Действия положений данной статьи распространяются на правоотношения, возникшие с 01.01.2019 года.

Налоговая льгота предоставляется в виде уменьшения суммы исчисленного налога на имущество физических лиц на величину, равную произведению кадастровой стоимости 10 квадратных метров общей площади коммунальной квартиры и ставки налога на имущество физических лиц, подлежащей применению при исчислении налога на имущество физических лиц в отношении этой квартиры.

Условием предоставления льготы является приобретение в собственность доли в праве собственности на квартиру на основании:

1) договора передачи доли в коммунальной квартире в собственность граждан при приватизации в соответствии с законодательством в сфере приватизации жилищного фонда;

2) на основании иных последующих сделок в отношении такой доли.

При обращении за предоставлением льготы необходимо представить заявление по форме, утвержденной приказом ФНС России от 14.11.2017 № ММВ-7-21/897@, и указать реквизиты документов, подтверждающих право на налоговую льготу.

К заявлению можно приложить документы, подтверждающие право на налоговую льготу:

- копию документа, на основании которого зарегистрировано право, и договора приватизации, в котором отражена передача в собственность доли в коммунальной квартире (при наличии);

- информационную справку «О регистрации» по форме №9.

Обязательные условия для применения льготы:

отсутствие неисполненной обязанности по уплате налогов, сборов и других обязательных платежей в бюджеты всех уровней и государственные внебюджетные фонды, а также пеней и штрафов по ним в суммарном объеме более 10 процентов от суммы заявленной налоговой льготы. Факт выполнения указанных условий устанавливается на последний день каждого налогового периода, на который распространяется налоговая льгота;

отсутствие информации о прекращении деятельности в качестве индивидуального предпринимателя в Едином государственном реестре индивидуальных предпринимателей или банкротства в отношении налогоплательщика.

О ПОРЯДКЕ ОСВОБОЖДЕНИЯ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ, ПРИМЕНЯЮЩИХ СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ, ОТ НАЛОГООБЛОЖЕНИЯ ИМУЩЕСТВА, ИСПОЛЬЗУЕМОГО ДЛЯ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ

В соответствии с пунктом 3 статьи 346.1, пунктом 3 статьи 346.11, пунктом 4 статьи 346.26 и пунктом 10 статьи 346.23 Налогового кодекса Российской Федерации индивидуальные предприниматели, применяющие специальные режимы налогообложения (системы налогообложения в виде единого сельскохозяйственного налога, упрощенную систему налогообложения, системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (до 01.01.2021), патентной системы налогообложения) имеют право на освобождение от уплаты налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности.

Для оформления освобождения от уплаты налога на имущество физических лиц индивидуальным предпринимателям необходимо заблаговременно по истечении налогового периода и желательно до 1 апреля (когда налоговые органы приступают к массовому расчету имущественных налогов), подать в налоговые органы заявление о предоставлении льготы по форме, утвержденной приказом ФНС России от 14.11.2017 N ММВ-7-21/897@ (зарегистрирован Минюстом России 30.11.2017) и имеющиеся у индивидуальных предпринимателей документы, подтверждающие использование объектов недвижимости в предпринимательской деятельности.

Если объект недвижимости включен в перечень административно-деловых и торговых центров, определяемый в соответствии со статьей 378.2 Налогового кодекса Российской Федерации, или входит в состав таких центров, то освобождение от уплаты налога на имущество физических лиц не предоставляется, за исключением объектов, используемых индивидуальными предпринимателями, применяющими единый сельскохозяйственный налог.

Заявление можно подать в любой налоговый орган по выбору налогоплательщика любым из следующих способов:

- лично (через законного или уполномоченного представителя);

- с помощью электронного сервиса «Личный кабинет налогоплательщика для физических лиц» на официальном сайте ФНС России nalog.ru;

- по почте;

- через любое отделение Санкт-Петербургского государственного учреждения «Многофункциональный центр предоставления государственных услуг».

Информация о льготах по имущественным налогам для индивидуальных предпринимателей размещена на сайте ФНС России www.nalog.gov.ru.

О ПОРЯДКЕ ДЕКЛАРИРОВАНИЯ ДОХОДОВ ФИЗИЧЕСКИМИ ЛИЦАМИ

Налогоплательщики, исчисление и уплата налога которыми производится в соответствии со статьей 228 Налогового кодекса Российской Федерации (далее – НК РФ), обязаны представить декларацию за 2020 год в налоговый орган по месту жительства в срок не позднее 30.04.2021 и уплатить самостоятельно исчисленный налог к уплате в бюджет в срок не позднее 15.07.2021.

Декларацию за 2020 год обязаны представить физические лица, получившие доходы:

● от реализации недвижимого имущества, имущественных прав и иного имущества (находящегося в собственности менее минимального предельного срока владения);

● от физических лиц по договорам гражданско-правового характера; в том числе по договорам найма (аренды) имущества;

● в виде выигрышей (если сумма каждого выигрыша не превышает 15 000 рублей);

● в виде вознаграждения, выплачиваемого им как наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов;

● в порядке дарения от физических лиц недвижимого имущества, транспортных средств, акций, долей, паев, за исключением случаев, если даритель и одаряемый являются членами семьи и (или) близкими родственниками;

● от источников за пределами РФ (для налоговых резидентов РФ);

● с которых налоговыми агентами не был удержан налог и не представлены сведения о невозможности удержания налога;

● в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций, за исключением случаев, поименованных в пункте 52 статьи 217 НК РФ;

● в виде фиксированной прибыли контролируемой иностранной компании при представлении соответствующего Уведомления.

Форма налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) утверждена приказом ФНС России от 28.08.2020 № ЕД-7-11/615@.

Заполнить декларацию по форме 3-НДФЛ и направить её в инспекцию в режиме онлайн можно через Интернет-сервис «Личный кабинет налогоплательщика для физических лиц».

Также декларацию можно заполнить с помощью программы «Декларация 2020», размещенной на официальном сайте ФНС России: www.nalog.ru и на компьютерах свободного доступа в межрайонных инспекциях ФНС по Санкт-Петербургу.

Непредставление в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета влечет применение налоговой ответственности в соответствии с пунктом 1 статьи 119 НК РФ.

При непредставлении декларации по доходам, полученным от продажи и в порядке дарения, с 2021 года налоговый орган проводит камеральную налоговую проверку на основании имеющихся у налогового органа документов (информации) со дня, следующего за днем истечения установленного срока уплаты налога в соответствии с пунктом 2 статьи 88 НК РФ.

Если обязанность по представлению декларации отсутствует и декларация представляется только с целью возврата налога, предельный срок подачи декларации – 30.04.2021 на таких лиц не распространяется. Декларацию можно представить в любое время в течение года.

Подробная информация о порядке декларирования доходов и возможности получения налоговых вычетов размещена на официальном сайте ФНС России: www.nalog.ru.

Управление Федеральной налоговой службы по Санкт-Петербургу информирует.

В настоящее время ФНС России проводится информационная кампания по реализации отраслевого проекта «Общественное питание».

Целью реализации отраслевого проекта в отношении субъектов предпринимательской деятельности, оказывающих услуги общественного питания, является побуждение повсеместного применения ими в установленных законом случаях контрольно-кассовой техники, создание равных, конкурентных условий ведения бизнеса.

На территории Российской Федерации организации и индивидуальные предприниматели обязаны применять контрольно-кассовую технику, включенную в реестр (п. 1 ст. 12 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации», далее - Федеральный закон № 54-ФЗ). Исключения установлены Федеральным законом № 54-ФЗ.

При расчете пользователь обязан выдать кассовый чек или бланк строгой отчетности на бумаге (п. 2 ст. 12 Федерального закона № 54-ФЗ). Если до момента расчета покупатель (клиент) предоставил номер телефона или адрес электронной почты, то кассовый чек или бланк строгой отчетности необходимо направить ему в электронной форме, если иное не установлено Федеральным законом № 54-ФЗ.

Следует учитывать, что за нарушение законодательства Российской Федерации о применении контрольно-кассовой техники статьей 14.5 Кодекса Российской Федерации об административных правонарушениях (далее – КоАП) предусмотрена административная ответственность. В частности, налагается административный штраф: на должностных лиц в размере от 1/4 до 1/2 суммы расчета без применения кассы, но не менее 10 тысяч рублей; на юридических лиц - от 3/4 до полной суммы расчета без применения кассы, но не менее 30 тысяч рублей (ч. 2 ст. 145 КоАП).